美國為什麼還沒有出現衰退?

招商銀行首席經濟學家 丁安華

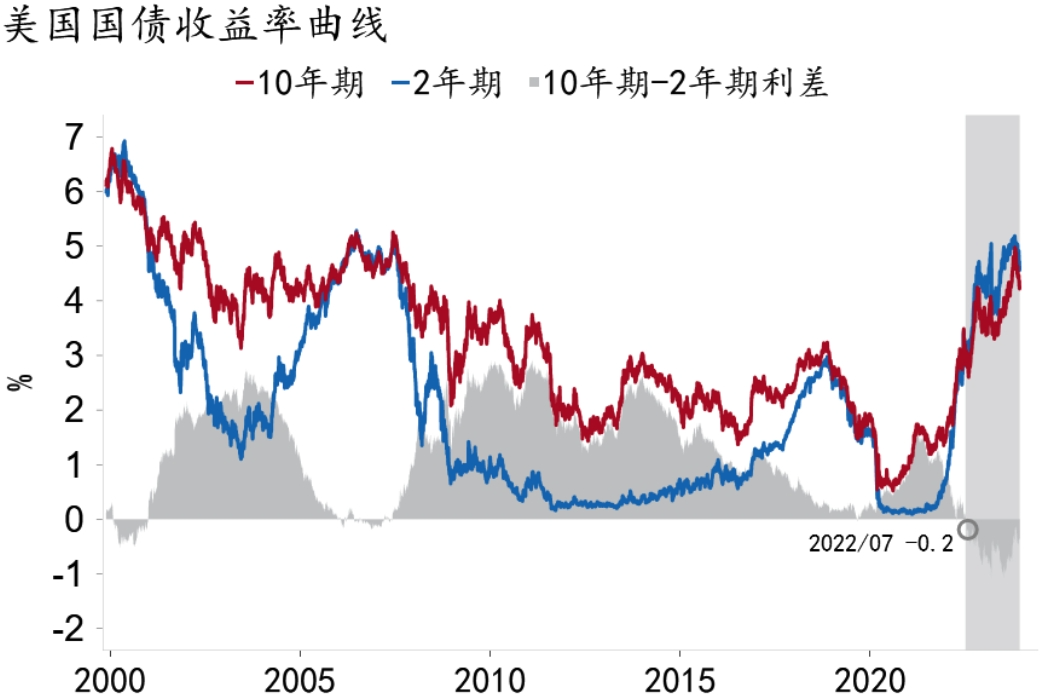

對經濟學家而言,當前迫切需要回答的問題是:美聯儲如此激進的加息,為什麼預期的衰退遲遲沒有出現?美國國債收益率曲線如此深度倒挂(圖1),這一預示衰退的信號是否已經失效?要回答這些問題,無法只在貨幣政策框架中尋找答案,需要從更廣闊的政策視角來破解謎團。

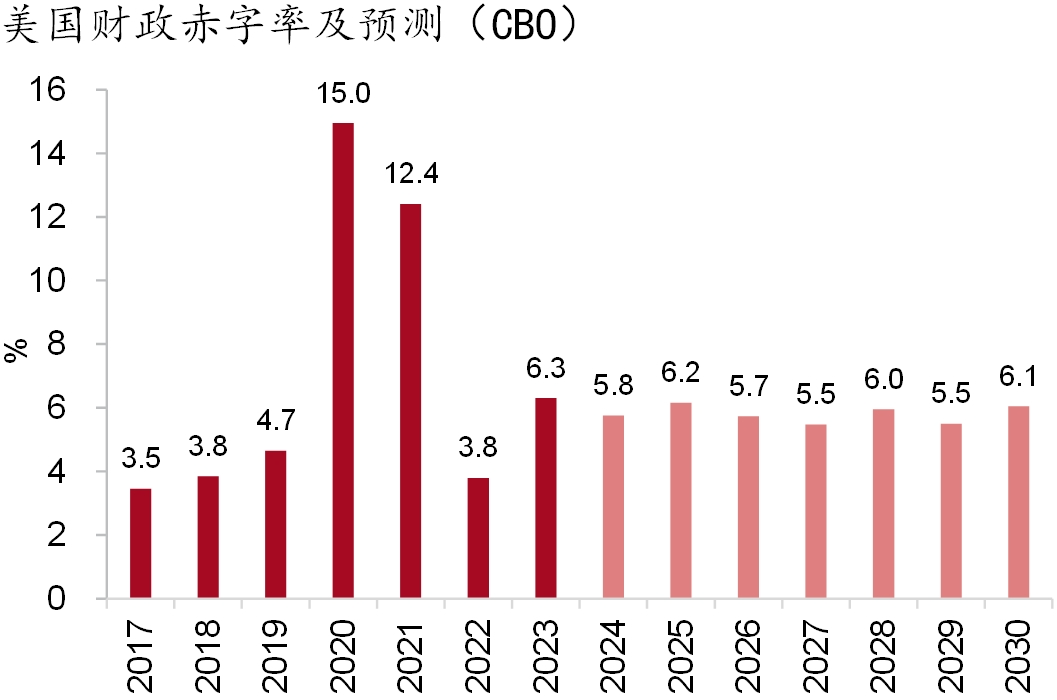

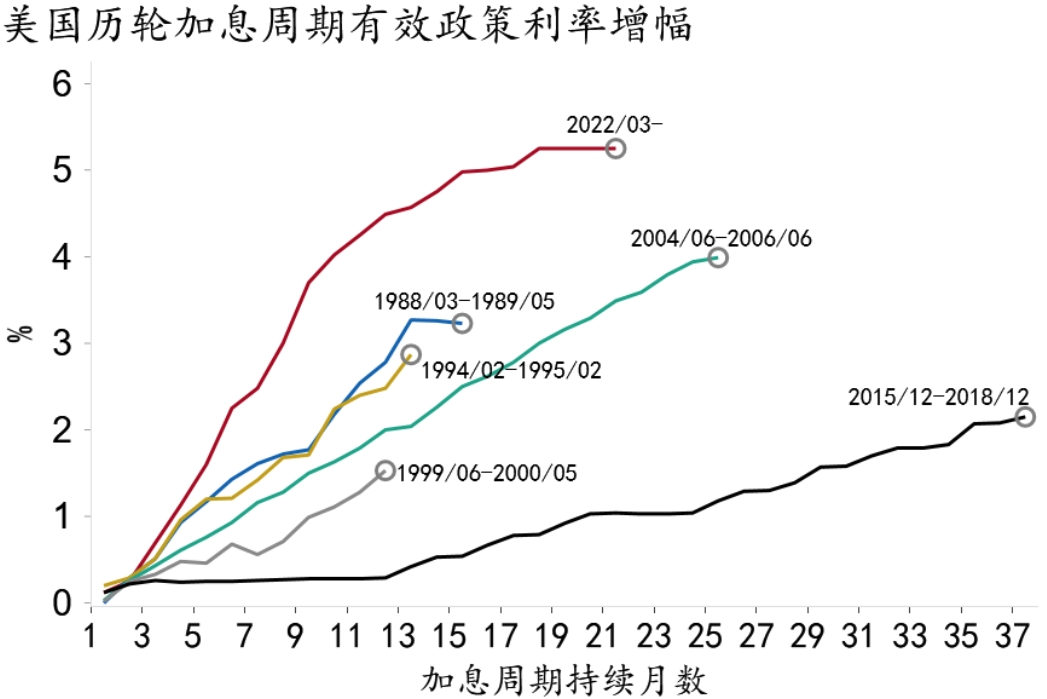

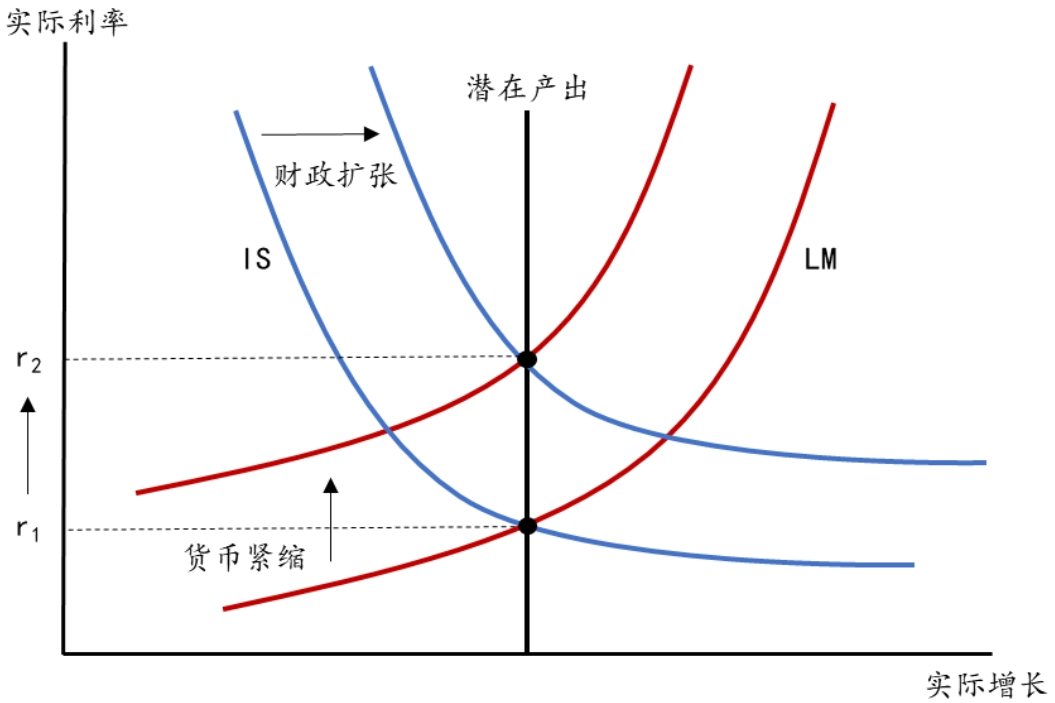

一個有力的解釋是,美國的財政政策明顯擴張,與緊縮的貨幣政策立場相悖,對美國消費與經濟韌性形成有力支撐,也使得美聯儲加息週期“更高更久”,持續超出市場預期(圖2)。隨著通脹趨勢性回落,市場預期美國此輪加息週期大概率已見頂,美國經濟韌性可能繼續超預期,很大機會可以避免激進加息帶來經濟衰退的宿命。

圖1:美國國債收益率期限利差持續倒挂

資料來源:Macrobond,招商銀行研究院

圖2:2023財年美國財政意外擴張

資料來源:Macrobond,招商銀行研究院

一、回望2023:美國財政擴張支撐消費與經濟韌性

為應對自上世紀七八十年代以來最為迅猛的高通脹,美聯儲于2022年3月開啟史上最快加息週期,在11次議息會議上加息10次,將政策利率從0-0.25%推升至5.25-5.5%區間(圖3)。受此影響,美國收益率曲線主要期限利差自2022年下半年開始出現倒挂,幅度不斷擴大,持續發出衰退警示。

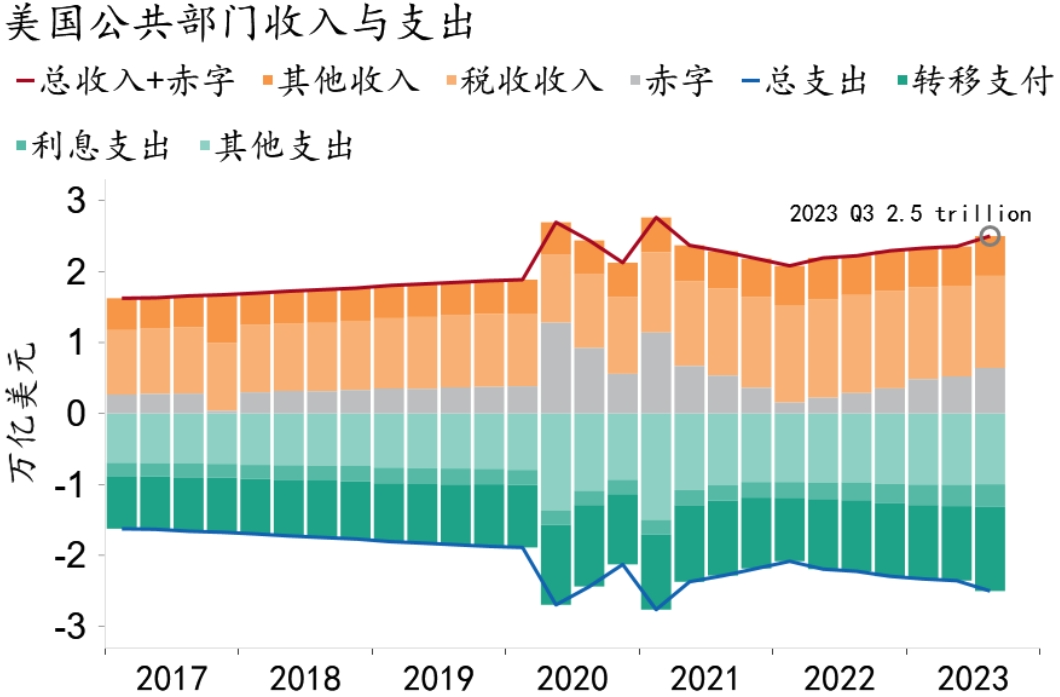

但2022年四季度以來,美國財政政策卻意外擴張,令財政與貨幣政策陷於“左右互搏”的衝突之中,這一宏觀政策平衡術頗有深意。美聯儲具有政策獨立性,理論上不受政客干預。所以,財政政策更加體現了拜登政府對衝緊縮貨幣政策負面影響的政治意圖(圖4)。

圖3:美聯儲此輪加息斜率創下歷史之最

資料來源:Macrobond,招商銀行研究院

圖4:美國公共部門赤字規模持續擴大

資料來源:Macrobond,招商銀行研究院

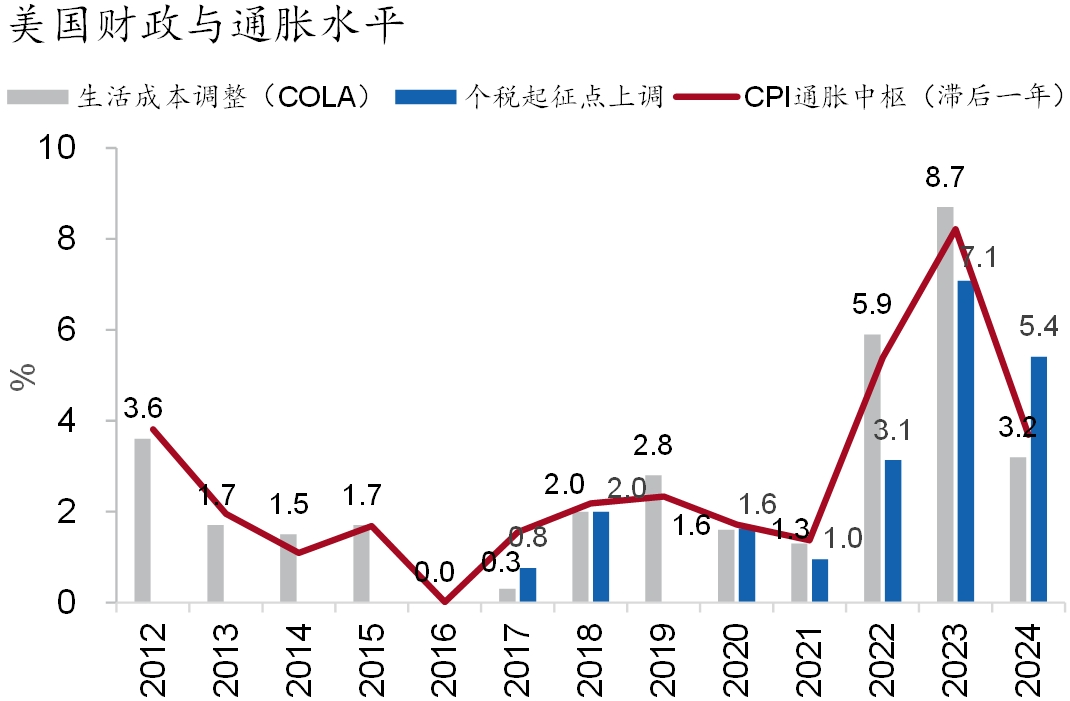

2023財年(2022Q4-2023Q3),美國赤字率高達6.3%,顯著高出2022財年2.5百分點[註釋1],也高出疫前2019財年1.6百分點。究其原因,美國每年都會根據通脹水準調整對居民部門的轉移支付規模,由於通脹高企,2022-2023財年美國社保生活成本調整率(COLA,Cost of Living Adjustment)高達8.7%,個人所得稅各分段起徵點均調升了7.1%(圖5)。此外,由於大選臨近,拜登政府出於選票的考慮給居民部門派錢的動力大幅上升。美國最高法院于2023年6月30日裁定拜登政府提出的學生減免計劃違憲,白宮旋即又于8月22日發佈了新的學生貸款償還計劃(SAVE plan)。

圖5:高通脹助推美國財政擴張

資料來源:Macrobond,招商銀行研究院

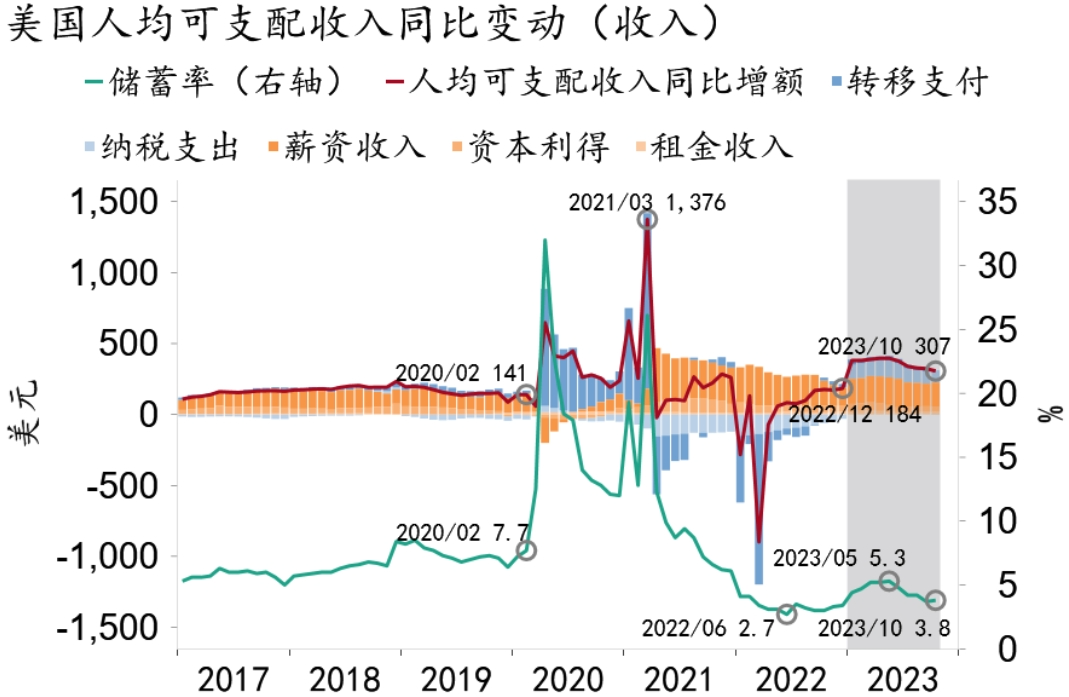

圖6:美國居民收入持續增長

資料來源:Macrobond,招商銀行研究院

財政擴張對美國居民收入的支撐顯而易見。今年三季度美國政府轉移支付額高達1.18萬億美元,相較去年同期增長了18%。若與疫前比較,美國居民每人平均月轉移支付獲取額增長了超過200美元至1,000美元以上。由於居民收入受轉移支付和薪資增長雙重支撐,美國消費在高通脹和高利率的雙重壓制下仍然穩健增長,成為美國經濟韌性的主要來源(圖6)。

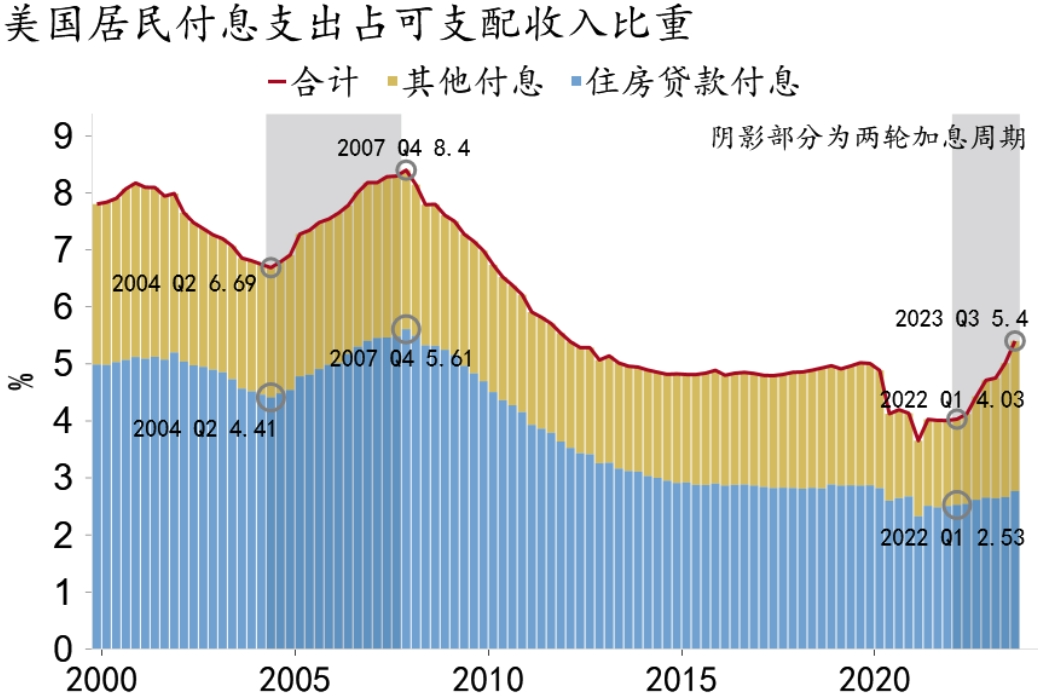

另一方面,美國私人部門對高利率的敏感性也顯著鈍化。2022年一季度至2023年三季度,居民部門付息支出佔可支配收入的比重從4.0%升至5.3%,剛剛超過疫前(2019年第四季度)5.0%的水準,仍處歷史低位(圖7);企業部門債務平均期限高達13年,總體利率水準仍然低企(圖8)。

站在當前時點評估,財政政策對美國經濟的擴張性作用顯然超過了貨幣緊縮的負面影響。2023年前三季度,美國實際GDP增速2.6%,較疫前三年(2017-2019)中樞上行0.3個百分點。其中居民消費對經濟增長的貢獻為62.6%,低於疫前三年(73.1%),但仍然佔據絕對比重;而私人投資則成為美國經濟增長的主要拖累項,對經濟增長的貢獻為-18.2%,遠低於疫前三年(16.3%)。受財政小幅退坡影響,四季度美國經濟或邊際轉冷,但2023年全年實際GDP增速大概率將顯著高於2%。

圖7:美國居民付息壓力仍處歷史低位

資料來源:Macrobond,招商銀行研究院

圖8:美國企業部門債務平均期限高企

資料來源:Macrobond,招商銀行研究院

二、展望2024:美國經濟與政策韌性或繼續超預期

前瞻地看,未來隨著財政擴張力度邊際收斂,貨幣緊縮即期與滯後效應逐步顯現,美國經濟增長和通脹仍將回落,但斜率或低於市場預期。重要的是,美國大概率可以避免出現由於激進加息帶來的經濟衰退。我的判斷是,2024年美國的經濟增長可能達到2%,略低於今年的水準。

2024年美國財政政策力度或較2023年邊際收斂,但總體仍將顯著強于疫前水準。美國國會預算辦公室(CBO)估計,受通脹回落影響,2024財年美國財政赤字率將從上年的6.3%邊際下行至5.9%,剔除利息影響後的赤字率從4.4%收縮至3.4%。從中期看,美國財政赤字率中樞或將趨勢性上移,由疫前三年的4%上行至6%,剔除利息後的財政赤字率中樞從2.5%上行至3.5%。

展望2024年,美國經濟韌性或將延續,動能結構上或出現邊際轉換。前期強勁的居民消費或有所轉冷,而疲弱的地産投資則將有所回暖。

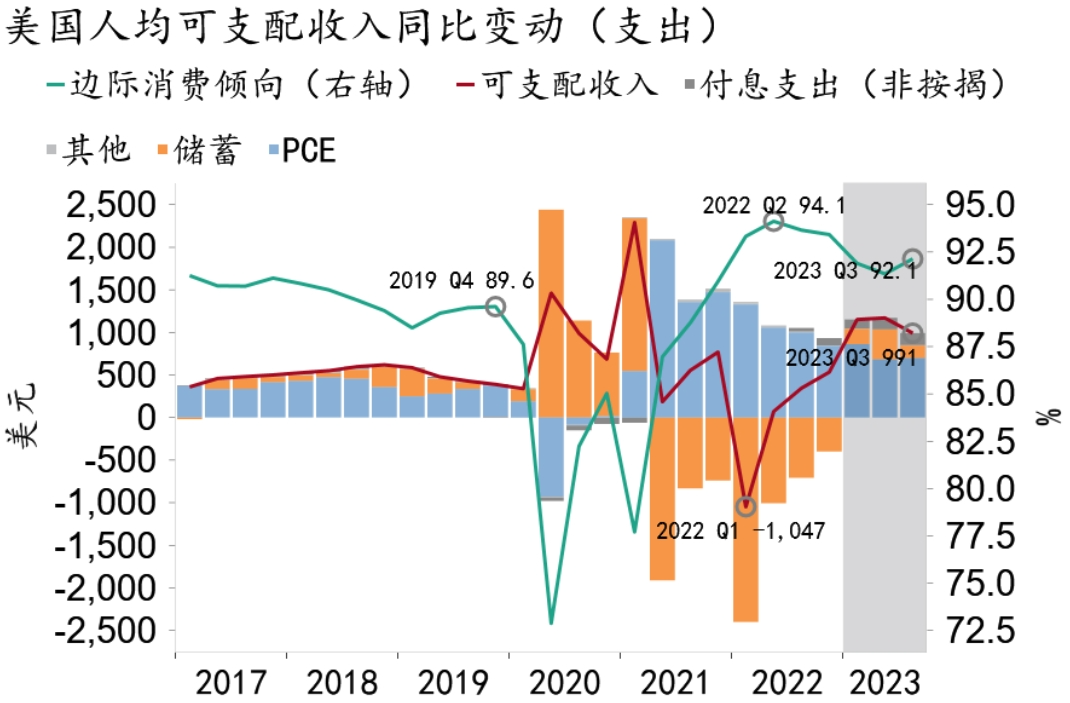

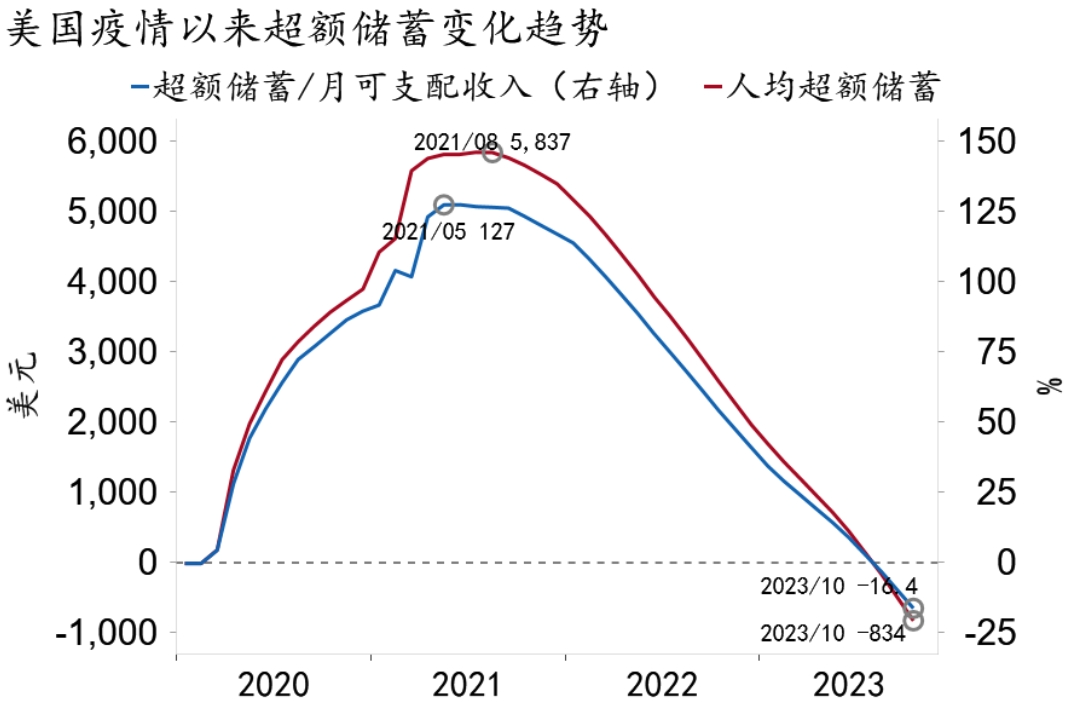

先看居民消費。收入增速放緩疊加消費意願收斂,美國居民消費大概率邊際轉冷。一方面,美國居民收入增長或將放緩。2023年前三季度美國居民可支配收入同比增長7.9%,遠高於疫前三年中樞5%,超調增長全部來自於財政的支撐。展望未來,一是財政支援力度退坡。2024財年,生活成本調整率COLA從8.7%收斂至3.2%,個人所得稅起徵點上調幅度亦從7.1%收斂至5.4%。二是薪資增速放緩。2022年全年美國平均時薪同比增速中樞高達5.4%,2023年前三季度已跌至4.4%,2024年大概率跌至2%附近。邊際消費傾向將向常態回歸,疫情期間美國政府大規模轉移支付極大刺激了美國居民的消費意願,2023年美國居民邊際消費傾向達92%,較2022年邊際下行2個百分點,但仍然超出疫前中樞2個百分點(圖9)。當前美國居民所積累的“超額儲蓄”[註釋2]已基本耗盡,超調的消費意願預計將隨收入增長走弱而向常態回歸(圖10)。

圖9:美國居民邊際消費傾向顯著高於疫前水準

資料來源:Macrobond,招商銀行研究院

圖10:美國居民超額儲蓄已經耗盡

資料來源:Macrobond,招商銀行研究院

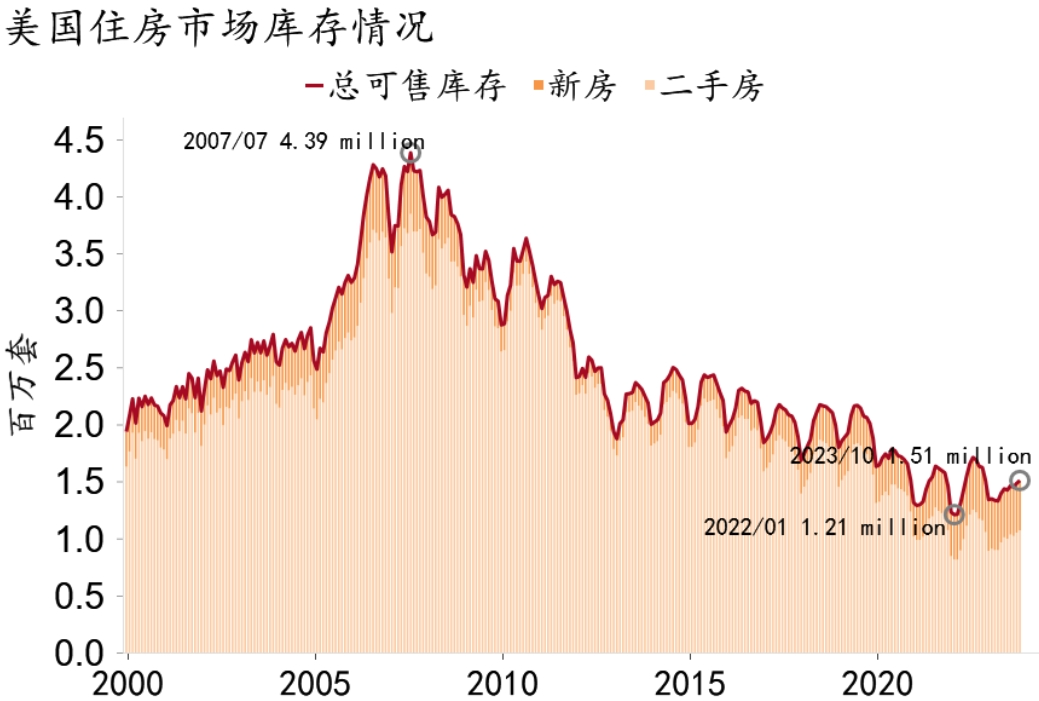

再看地産投資。當前美國房地産市場庫存處於歷史低位,並已進入補庫存週期,驅動地産投資于2022年三季度開始回暖,這一趨勢預計將在未來一段時期內持續。一方面,疫情衝擊提升了居民的住房偏好和購房需求。另一方面,高利率壓制下,美國房屋供給卻急劇下行,新屋開工不足,二手房掛牌萎縮。供需失衡之下,美國房地産庫存快速去化。2007年7月至2022年1月,美國住房庫存量[註釋3]從439萬套下降至121萬套,降幅達72.4%。儘管美聯儲迅猛加息,但極度短缺的供給仍然有力支撐了房價和房地産投資需求,庫存週期隨之反轉(圖11)。2022年1月至2023年10月,住房庫存量由121萬套回升至151萬套,累計上漲23.1%。受此影響,美國實際GDP中地産投資環比折年率已于2022年三季度見底,錄得-26.4%,隨後跌幅逐季收斂,並於2023年三季度轉正至3.9%(圖12)。

圖11:美國住房市場庫存週期或已反轉

資料來源:Macrobond,招商銀行研究院

圖12:美國地産投資環比增速于三季度轉正

資料來源:Macrobond,招商銀行研究院

非房投資方面,高利率的抑製作用大概率將有所增強,但智慧財産權投資韌性或形成一定支撐。一是歷史上地産投資領先非地産建築投資兩年左右,預示未來非地産建築投資將快速轉冷。二是設備投資跌幅預計將有所走闊。三是智慧財産權投資自2012年起持續增長,疊加本輪AI人工智慧投資潮方興未艾,未來預計仍將保持正增長。

從貨幣政策觀察,儘管美聯儲本輪加息週期大概率已經見頂,但未來轉向時點及路徑仍然存在不確定性。2023年四季度以來,PMI、非農就業和零售數據漸次證偽了三季度美國經濟脈衝的可持續性,“再通脹”風險也顯著下行,進一步加息已無必要,市場預期美聯儲將於明年中開啟降息的討論。

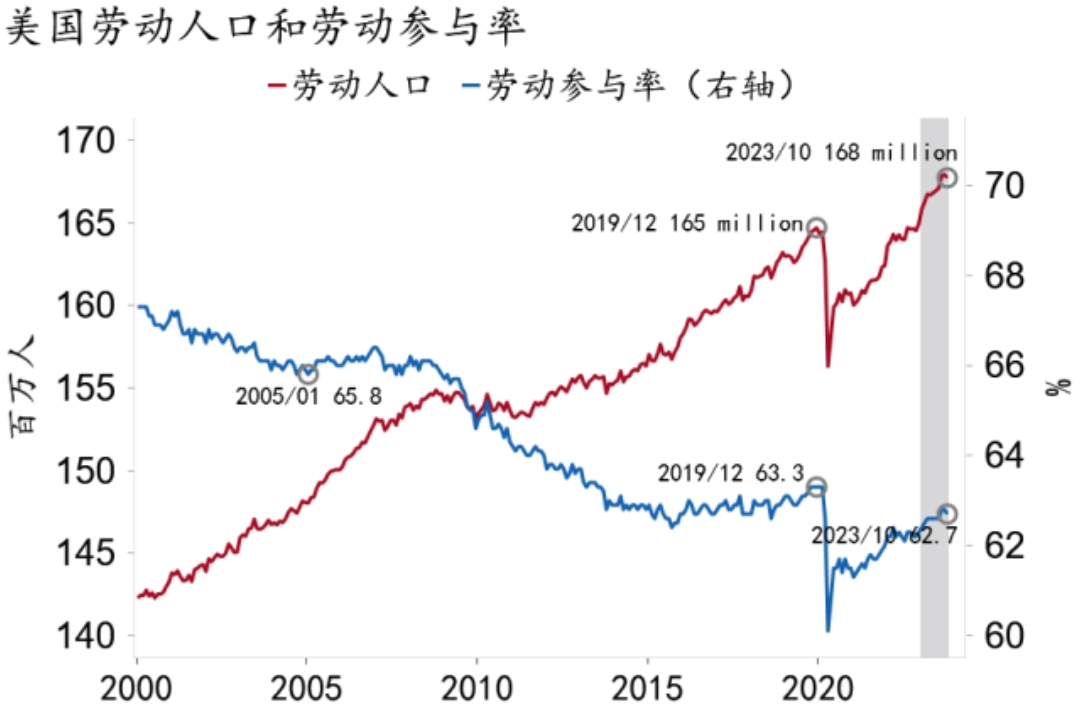

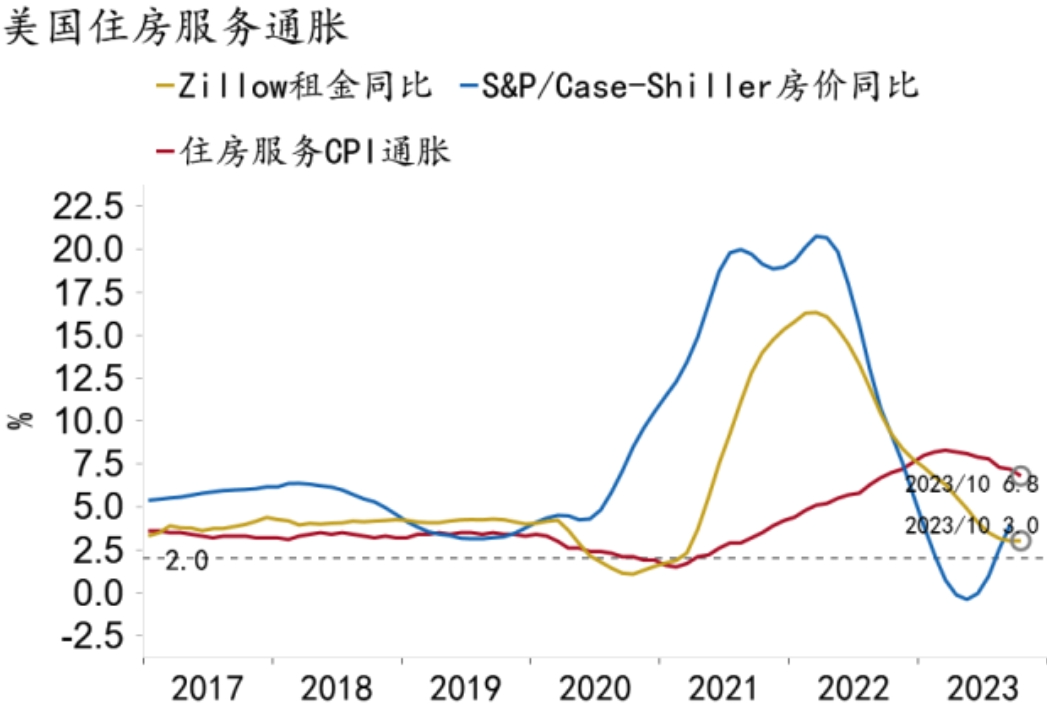

然而,由於美國經濟基本面仍然相對健康,低於疫前的勞動參與率也限制了失業率上行的幅度(圖13),未來降息開啟時點仍然取決於去通脹“最後一公里”的進展(圖14),斜率上也可能呈現出顯著的“長尾”特徵,即降息的速度和幅度均偏低。簡而言之,美國本輪加息週期或呈現出“急起緩落”的特徵。

先是上行期“急起”。疫情暴發後的兩年間,由於次貸危機後長期低通脹限制了經濟預測的想像力,美聯儲堅稱通脹是“暫時的”,按兵不動維持零利率。當2022年3月美聯儲終於進行首次加息時,美國CPI通脹已在2%之上持續上行一年之久,讀數已飆升至8.5%的高位。這導致美聯儲不得不進行史上最為激進的加息以追趕通脹曲線。

再是下行期“緩落”。政策利率水準緩慢下行的前提,是經濟仍具韌性。由於私人部門利率敏感性鈍化,貨幣緊縮效果被財政擴張對衝,這或將使得美聯儲政策利率在高位停留更久。次貸危機後長期低利率環境的滯後效果仍在顯現,存量債務利率水準仍處低位,私人部門付息壓力總體可控,導致美國總體融資成本的上行速度遠低於即期利率的上行速度。除非美國經濟突然冷卻,否則本輪加息週期的下行期斜率將相當平緩,顯著有別於陡峭下行的歷史規律。

圖13:美國勞動參與率趨勢性下行

資料來源:Macrobond,招商銀行研究院

圖14:美國CPI住房服務通脹韌性仍存

資料來源:Macrobond,招商銀行研究院

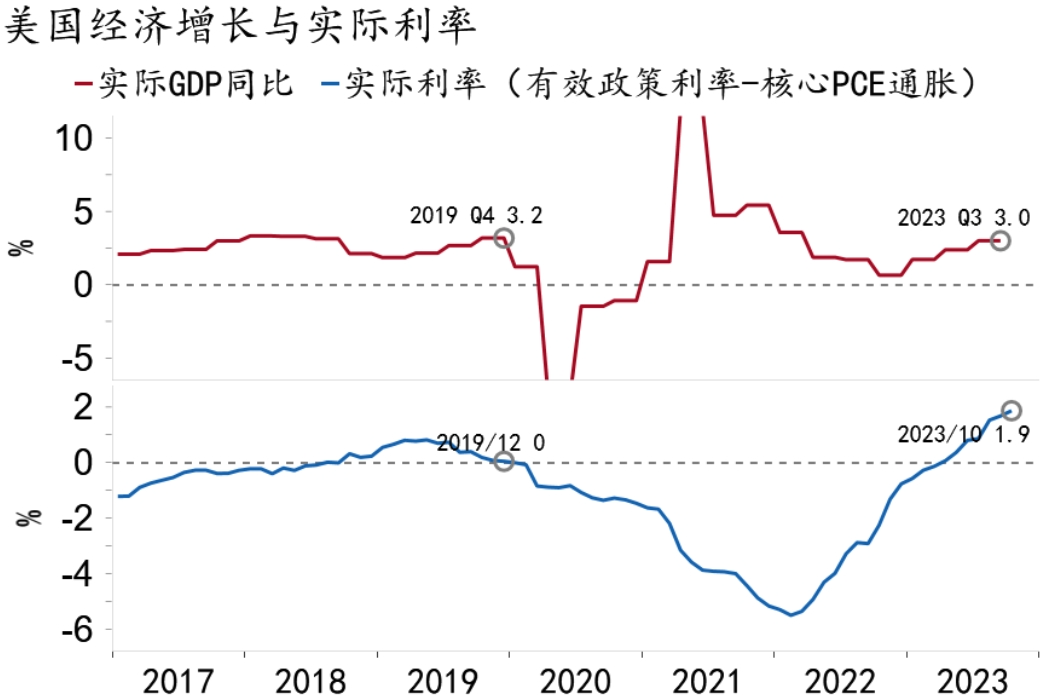

更為重要的是,美國宏觀政策組合顯著推升了實際利率水準,可能在中期內限制政策利率的下行空間。矛盾的宏觀政策立場對增長和通脹的影響是反向的,但對利率水準的影響則是同向的:不論是財政擴張還是貨幣緊縮,都會推升實際利率水準(圖15)。疫情以來經驗顯示,美國財政擴張的效果更多表現為通脹和名義經濟增速的上行,貨幣緊縮作用下實際經濟增速相較疫前並未大幅走高。相較之下,美國實際利率水準則出現了躍升(圖16)。以1年期國債收益率減去核心PCE通脹計,2023年10月美國實際利率水準已升至1.9%,為次貸危機以來最高水準,是2019年實際利率中樞(0.4%)的4.75倍。

圖15:宏觀政策衝突推升實際利率

資料來源:Macrobond,招商銀行研究院

圖16:美國政策衝突的利率影響超過經濟影響

資料來源:Macrobond,招商銀行研究院

前瞻地看,美國宏觀政策的衝突立場仍將在未來一段時間內持續,拜登政府寄望在衝突中實現動態的平衡。一方面,相較疫前,美國財政政策將延續寬鬆,赤字率將持續位於5%以上。另一方面,為達成2%的通脹目標,美國貨幣政策易緊難松,實際利率居高難下。未來一段時期內,全球經濟都將運作在美國寬財政、緊貨幣政策衝突的陰霾之下。“高利率”美元體系或將繼續對全球經濟施加深遠影響,財政政策分化所造成的美國和非美經濟體的經濟剪刀差也可能持續。更高的赤字率中樞將繼續支撐美國經濟韌性;更高的美元實際利率水準又會壓制非美經濟體的增長。

總而言之,儘管加息週期已經見頂,但在美聯儲政策轉向發生之前,宏觀經濟和金融市場的波動或將加劇而非平息。面對美國宏觀政策的衝突帶來的顛簸,各經濟體都需要係好安全帶。

註釋:

1- 2022年8月拜登政府推出的學生貸款減免計劃已于2023年6月被最高院認定為違憲,該計劃令美國2022財年支出額增加了約$4,300億。在剔除該計劃影響後,2022財年赤字率約為3.8%,而非國會預算辦公室CBO公佈的5.5%。

2- 超額儲蓄=月超額儲蓄的累加值(2020年1月起),月超額儲蓄=(月儲蓄率-儲蓄率趨勢值(2017-2019))*可支配收入。

3- 住房庫存量=現房待售庫存量+未完工新房待售庫存量,現房待售庫存量=二手房待售庫存量+已完工新房待售庫存量。